Blog

Der aktuelle Kreditvergleich | Online günstige Kredite vergleichen

Veröffentlicht

vor 5 Jahrenam

von

Michael Müller

In vielen Lebensbereichen sind es die Verbraucher in Deutschland mittlerweile gewohnt, Angebote zu vergleichen, Preise gegenüberzustellen und sich über Services und Leistungen verschiedener Anbieter zu informieren. Seit vielen Jahren macht hier auch der Finanzbereich keine Ausnahme, sodass zahlreiche Kunden zunächst einen Vergleich durchführen, bevor sie sich beispielsweise für einen Sparvertrag, ein Girokonto oder für ein Darlehen entscheiden. Manchmal muss beispielsweise der Kreditvergleich auch sehr schnell gehen, weil zum Beispiel der Herd defekt ist und schnell für Ersatz gesorgt werden muss, der dann über einen Bankkredit finanziert wird. Im folgenden Beitrag erfahren Sie, worauf Sie speziell bei einem Kreditvergleich achten sollten, welche Konditionen von Interesse sind, welche Kredite vergeben werden, welche Darlehensarten existieren und wie letztendlich der Kreditantrag in der Praxis abläuft.

Aktuelle Konditionen finden Sie in unserem Kreditvergleich

gebunden

Jahreszins

Rate

bis 18,30 %

bis 19,90 %

monatlich

bis 8,17 %

bis 8,49 %

monatlich

bis 7,53 %

bis 7,80 %

monatlich

bis 9,55 %

bis 9,99 %

monatlich

bis 9,65 %

bis 10,09 %

monatlich

bis 14,89 %

bis 15,95 %

monatlich

bis 4,61 %

bis 5,46 %

monatlich

bis 16,90 %

bis 19,90 %

monatlich

bis 7,23 %

bis 7,47 %

monatlich

bis 10,00 %

bis 10,49 %

monatlich

In Kooperation mit financeAds: Datenschutzhinweise

Individuelles Einholen von Angeboten sehr zeitintensiv

Ein Kreditvergleich kann heutzutage grundsätzlich auf zweierlei Art und Weise durchgeführt werden. Zum einen haben Sie natürlich die Möglichkeit, sich von verschiedenen Banken individuelle Angebote einzuholen. Dieser Vorgang ist allerdings sehr arbeits- und zeitintensiv, denn in den meisten Fällen reagieren Kreditinstitute ohnehin nur auf schriftliche Anfragen oder Sie müssen sich persönlich in die Geschäftsstelle begeben. Darüber hinaus besteht ein Problem häufiger darin, dass die Kreditinstitute Ihnen nur allgemeine Konditionen nennen können, die jedoch nicht zwangsläufig für Ihren persönlichen Kreditantrag gelten müssen.

Ein Vergleich von Angeboten kann sehr zeitintensiv sein

In den meisten Fällen spielen nämlich mindestens die Eckdaten des Darlehens, meist auch Ihre Bonität, für den zu veranschlagenden Kreditzins eine Rolle. Empfehlenswert ist ein solcher Kreditvergleich im Grunde nur, wenn es um eine Immobilienfinanzierung geht. In diesem Fall sind nämlich sogenannte Online-Rechner als Vergleichsmittel nur eingeschränkt hilfreich, denn dann spielen einfach zu viele Faktoren eine Rolle, die Einfluss auf den Zinssatz haben.

Die zweite Variante, wie Sie heutzutage deutlich schneller und effektiver einen Vergleich der Angebote durchführen können, ist der Online-Vergleich. In diesem Fall nutzen Sie einen sogenannten Kreditrechner, der Ihnen die Möglichkeit gibt, auf einen Schlag 20 oder noch mehr Kreditangebote miteinander zu vergleichen. Wichtig ist, dass der Vergleich objektiv ist, aktuelle Daten und Zahlen beinhaltet sowie gewährleistet, dass Sie anonym und kostenfrei agieren können.

In der Übersicht sind es insbesondere die folgenden Eigenschaften, durch die sich Online-Vergleiche heutzutage auszeichnen:

- Meistens kostenfrei und anonym

- Umfangreiche Datenbank mit zahlreichen Angeboten

- Ergebnisse sind nach günstigsten Zinsen geordnet

- Schneller Überblick über 20 und mehr Angebote

- Über einen Link direkt zur Webseite des ausgewählten Anbieters wechseln und Kredit beantragen

- Kein persönliches Gespräch und kein aufwändiges Einholen manueller Angebote notwendig

Insgesamt sprechen demzufolge diverse Vorteile für einen Kreditvergleich, den Sie im Internet mittels sogenannter Online-Rechner durchführen können. Mehr Details finden Sie auf unser Partnerseite Kreditvergleich24.com.

Wie führe ich einen Kreditvergleich in der Praxis durch?

Zu den Angaben, die Sie heutzutage bei nahezu jedem Kreditrechner vor einem Vergleich mindestens machen müssen, zählen in einer Regel:

- Darlehenssumme

- Verwendungszweck

- Laufzeit

- Optional: maximale Kreditrate

Meistens sind es sogar nur zwei bis drei Angaben, die Sie zum Anstoßen des Vergleichs machen müssen. Die Angabe der Darlehenssumme ist zum Beispiel deshalb wichtig, weil manche Banken ab einer gewissen Kreditsumme Sicherheiten verlangen oder Darlehen mit einer höheren Darlehenssumme erst gar nicht zur Verfügung stellen. Darüber hinaus kann es passieren, dass die Höhe der Kreditsumme eine – wenn auch meistens geringfügige – Auswirkung auf den Darlehenszins hat. Dies gilt übrigens ebenfalls für die gewählte Laufzeit, denn auch diese kann einen Einfluss auf die Zinskonditionen haben. Der Verwendungszweck hingegen spielt nur selten eine Rolle, außer, es handelt sich um spezielle Darlehen, die nur für einen festgelegten Zweck vergeben werden, wie zum Beispiel in Form eines Autokredites.

Vergleich anstoßen und Ergebnis ablesen

Nachdem Sie die zuvor erwähnten Angaben zu Ihrem Kreditwunsch gemacht haben, wird der Kreditvergleich in aller Regel umgehend angestoßen. Sie erhalten dann ein übersichtliches Vergleichsergebnis, bei dem normalerweise die Bank mit dem günstigsten Darlehenszins oben genannt wird. Alle anderen Angebote werden aufsteigend nach Zinssätzen geordnet untereinander dargestellt. In dem Zusammenhang können Sie den verglichenen Kreditangeboten normalerweise nicht nur den zu zahlenden Kreditzins entnehmen, sondern darüber hinaus weitere Details zum Angebot, wie zum Beispiel:

- Monatliche Kreditrate auf Basis Ihrer Angaben

- Sondertilgungsoptionen

- Zusatzleistungen, beispielsweise Aussetzung von Raten

- Zinssumme für die gesamte Laufzeit

Diese Details können durchaus relevant sein, wenn Ihnen beispielsweise neben einem möglichst geringen Zinssatz auch die Option wichtig ist, kostenfreie Sondertilgungen leisten zu können. Bei einem Ratenkredit ist dies für gewöhnlich ohnehin der Fall, aber bei Immobilienkrediten kann es in dem Zusammenhang öfter Unterschiede zwischen den Anbietern geben. Das Vergleichsergebnis ist dann auch bereits der letzte Schritt im Kreditvergleich, denn anschließend haben Sie über den neben dem Anbieter aufgeführten Link die Möglichkeit, direkt zur Webseite der Bank zu wechseln, bei der Sie letztendlich den Kredit beantragen möchten.

Welche Darlehensarten werden in einem Kreditvergleich berücksichtigt?

Prinzipiell kann ein Kreditvergleich zwar für nahezu alle Darlehensarten genutzt werden, bei manchen Kreditarten stößt der Online-Vergleich allerdings auch an seine Grenzen. Dies gilt insbesondere für Immobilienkredite. Wie eingangs bereits erwähnt, haben bei einem Immobiliendarlehen zahlreiche Faktoren einen Einfluss auf den Zinssatz, den die Bank letztendlich veranschlagt.

Daher ist es innerhalb eines Online-Vergleichs gar nicht möglich, dass Sie so individuelle Angaben machen, die der Vergleichsrechner zudem verarbeiten kann, um tatsächlich das auf Sie zugeschnittene Angebot der Bank zu erhalten. Stattdessen würden Sie bei einem Kreditvergleich im Bereich der Immobilienfinanzierung nur Zinsspannen als Vergleichsergebnis erhalten, die Ihnen natürlich nicht wirklich weiterhelfen. Der Immobilienkredit ist an dieser Stelle allerdings tatsächlich ein Sonderfall, denn dort spielen unter anderem die folgenden Faktoren für den seitens der Bank veranschlagten Zinssatz eine Rolle:

- Eigenkapitalquote

- Wert der Sicherheiten

- Bonität

- Zinsfestschreibung

Insbesondere der Eigenkapitalanteil, Ihre Bonität und auch der Wert der Sicherheiten lassen sich in einem reinen Online-Vergleich nicht ordnungsgemäß berücksichtigen, sodass der Kreditrechner bei dieser Darlehensart an seine Grenzen stößt.

Aus den genannten Gründen sind es insbesondere sogenannte Konsumentenkredite, die sehr gut innerhalb eines Kreditvergleichs gegenübergestellt werden können. In der Praxis sind es daher häufig die folgenden Darlehensarten, die schnell und zielgerichtet durch den Online-Rechner miteinander verglichen werden können:

- Ratenkredit

- Dispositionskredit

- Autokredit

- Kredit für Auszubildende und Studenten

- Umschuldungsdarlehen

Auf diese Darlehensarten möchten wir im Folgenden etwas näher eingehen, denn für einen zielgerichteten Vergleich ist es wichtig, dass Sie sich zunächst überhaupt für die passende Kreditart entscheiden.

Ratenkredit

Der klassische Ratenkredit zeichnet sich vor allem dadurch aus, dass er hinsichtlich seiner Verwendung nicht eingeschränkt ist. Sie können den Ratenkredit also beispielsweise genauso zur Finanzierung eines Autokaufs beantragen, als wenn Sie Ihre nächste Urlaubsreise finanzieren möchten. Typisch für Ratenkredite ist ebenfalls, dass diese für gewöhnlich zwischen 3.000 und 50.000 Euro als Darlehenssumme vergeben werden. Bei den Laufzeiten bewegen sich die Angebote meistens zwischen 12 und 72 Monaten, auch wenn es manche Banken gibt, die Ratenkredite sogar mit einer Laufzeit von bis zu zehn Jahren vergeben. Ratenkredite sind insbesondere seit der Niedrigzinsphase relativ günstig und die besten Angebote bewegen sich aktuell teilweise bei unter zwei Prozent.

Autokredit

Der Autokredit ist im Grunde ein spezieller Ratenkredit, der allerdings vom Verwendungszweck her festgelegt ist, nämlich auf die Finanzierung eines Neu- oder Gebrauchtwagenkaufs. Manchmal kann der Autokredit aber auch genutzt werden, wenn Sie kostspieligere Reparaturen an Ihrem Fahrzeug durchführen lassen und daher finanzieren möchten. Der Autokredit wird heute nicht nur von gewöhnlichen Banken vergeben, sondern beispielsweise ebenfalls über Automobilclubs (mit angeschlossener Bank) oder den zahlreichen Autohändlern, die ebenfalls häufig mit einer speziellen Autobank zusammenarbeiten. Das Besondere eines Autokredites ist vor allem, dass – neben dem Verwendungszweck – eine Sicherungsübereignung stattfindet. Dies bedeutet, dass Sie Ihren Fahrzeugbrief als Sicherheit dem Kreditgeber überlassen und somit bis zur vollständigen Rückzahlung des Darlehens nur Nutzer des Fahrzeuges sind, während die Bank bis zur kompletten Tilgung Eigentümerin bleibt.

Kredit für Auszubildende und Studenten

Immer öfter findet beim Kreditvergleich auch das Gegenüberstellen der Angebote für spezielle Kredite statt, die sich an Auszubildende und/oder Studenten richten. Im Grunde handelt es sich allerdings auch hier um gewöhnliche Ratenkredite, die zwar keinen festgelegten Verwendungszweck wie der Autokredit haben, sich dafür aber nur an ausgewählte Kundengruppen richten. In der Regel sind dies Studierende oder Auszubildende, bei denen die Banken im Rahmen des Kredites mitunter Sonderkonditionen vorgeben. Vom Grundsatz her funktionieren diese Kredite für Auszubildende und Studenten allerdings genauso wie gewöhnliche Ratenkredite.

Umschuldungsdarlehen

Manche Kreditinstitute stellen neben dem klassischen Ratenkredit auch spezielle Umschulungsdarlehen zur Verfügung. Mit diesen Krediten ist es möglich, bereits bestehende Darlehen abzulösen und so vielleicht zukünftig Zinsen zu sparen. An diesem Beispiel erkennt man auch, dass ein Kreditvergleich nicht nur vor der Neuaufnahme eines Darlehens sinnvoll ist, sondern es ist empfehlenswert, dass Sie die Angebote immer wieder einmal miteinander vergleichen. So können Sie vielleicht Ihren bisherigen, relativ teuren, Kredit vorzeitig ablösen und durch ein Umschuldungsdarlehen ersetzen, sodass in der Zukunft Zinsen eingespart werden können.

Kreditvergleich durchgeführt – wie geht es jetzt weiter?

Ein Kreditvergleich lässt sich heutzutage einfach, schnell und transparent durchführen. Für viele Kreditsuchende stellt sich dann allerdings die Frage, wie es eigentlich nach einem Online-Vergleich weitergeht. Der nächste Schritt nach einem Vergleich besteht darin, dass Sie sich für einen Kreditgeber und somit für ein Angebot entscheiden. Oftmals wird dies natürlich die Bank betreffen, die im Vergleichsergebnis die günstigsten Konditionen offerieren kann. Unter gewissen Umständen kann aber auch der Zweit- oder Drittplatzierte für Sie persönlich das beste Angebot bereithalten. Unabhängig davon, für welche Bank Sie sich nach dem Kreditvergleich entscheiden, können Sie nahezu immer direkt über den entsprechenden Link, der beim Anbieter im Vergleichsergebnis ebenfalls aufgeführt wird, zunächst zur Webseite des ausgewählten Kreditgebers wechseln. Der gesamte weitere Vorgang bezieht sich dann nicht mehr auf den Vergleich, sondern findet ausschließlich über die Webseite der kreditgebenden Bank statt.

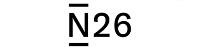

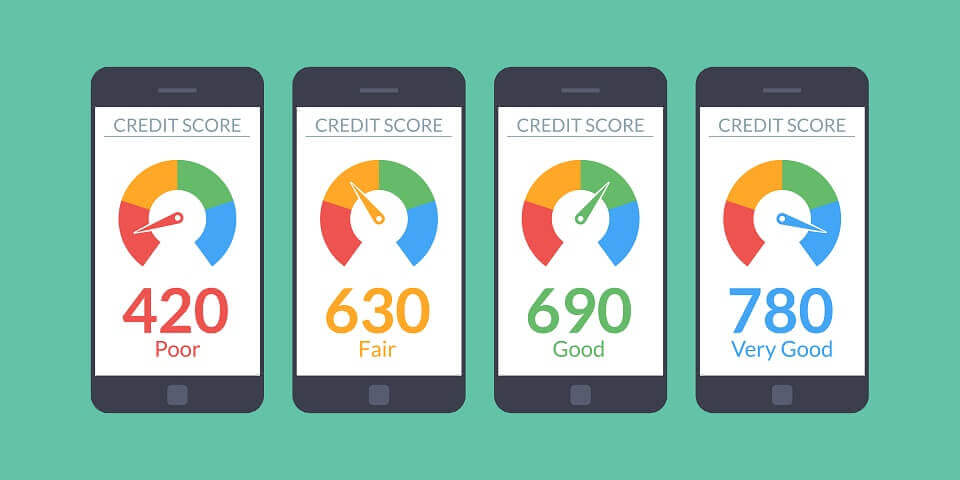

Ein gute Bonität entscheidet über eine mögliche Kredivergabe

Zunächst einmal müssen Sie sich auf der Webseite umsehen bzw. oftmals führt der Link bereits zu dem Menüpunkt, den Sie aufrufen müssen, um den Kreditantrag online zu stellen. In aller Regel öffnet sich sofort ein Online-Formular, welches Sie mit einigen Daten befüllen müssen, wie zum Beispiel:

- Name und Anschrift

- Geburtsdatum

- Kreditwunsch (Kreditbetrag)

- Laufzeit

Mitunter müssen Sie noch weitere Angaben machen, beispielsweise zu Ihrem Beruf und zu Ihrem Einkommen. Bevor Sie den Antrag online versenden bzw. ausdrucken und anschließend neben dem Postident-Verfahren in der Postfiliale abgeben und an die Bank versenden, sollten Sie die Daten noch einmal auf ihre Richtigkeit hin überprüfen.

Im nächsten Schritt geht es nun darum, wie die weitere Abwicklung verläuft. Hier gibt es mittlerweile zwei grundlegend unterschiedliche Wege, die sich danach richten, wie modern das Kreditangebot der Bank ist bzw. wie es mit der Abwicklung im Detail aussieht. Der Unterschied besteht darin, ob Sie den Antrag ausdrucken und per Post versenden müssen oder der gesamte weitere Vorgang tatsächlich ausschließlich online durchgeführt werden kann. Im ersten Fall nutzt die Bank meistens noch das sogenannte Postident-Verfahren. Sie müssen sich dann mitsamt des Antrages in eine Postfiliale begeben, dort Ihren Personalausweis vorlegen und mit dem Kupon an die Bank senden lassen.

Der mittlerweile deutlich komfortablere Weg ist allerdings das Videoident-Verfahren. In diesem Fall entfällt der Weg zur Postfiliale, denn die Identifikation erfolgt so, dass Sie Ihren Personalausweis nach einer aufgebauten Webcam-Verbindung mit dem Sachbearbeiter der Bank einfach nur in die Kamera halten. Die Daten werden dann vom Mitarbeiter notiert und damit ist Ihre Legitimierung bereits abgeschlossen. Im Idealfall müssen Sie die Kreditverträge nicht einmal mehr unterschreiben, denn immer mehr Kreditinstitute bieten stattdessen eine digitale Signatur an. Zwischen den Angeboten kann es also auch bezüglich der Abwicklung deutliche Unterschiede geben. Besonders wichtig sind diese, falls Sie großen Wert darauf legen, dass die Darlehenssumme schnell zur Verfügung gestellt wird.

In diesem Fall sollten Sie sich bewusst nicht nur für einen Sofortkredit, sondern für einen sogenannten papierlosen Kredit entscheiden, der sich durch die folgenden Merkmale auszeichnet:

- Beantragung vollständig online

- Videoident-Verfahren zur Legitimation

- Digitale Signatur statt Unterschrift

- Kein postalischer Versand von Unterlagen

- Kreditentscheidung sofort

- Zeitraum zwischen Beantragung und Auszahlung oftmals nur ein bis drei Werktage

Nachdem Sie den Kredit beantragt haben, muss die Bank natürlich zunächst prüfen, ob sie dazu bereit ist, Ihnen den gewünschten Darlehensbetrag zu genehmigen. Dies geschieht anhand einer Bonitätsprüfung, bei der die Kreditinstitute insbesondere eine SCHUFA-Auskunft einholen und sich zudem Nachweise über Ihr Einkommen erbringen lassen. Fällt die Entscheidung positiv aus, erhalten Sie meistens bei online zu beantragenden Darlehen bereits nach wenigen Minuten die entsprechende Kreditentscheidung mitgeteilt. Der letzte Schritt besteht dann nur noch darin, dass der Kreditgeber Ihnen die beantragte Darlehenssumme auf das angegebene Girokonto überweist. Damit ist dann der gesamte Vorgang, der mit dem Kreditvergleich begonnen hat und mit der Beantragung des Darlehens endet, abgeschlossen. In der Folge zahlen Sie dann Ihre monatlichen Kreditraten bis zum vereinbarten Laufzeitende.

In der Übersicht sind es die folgenden Schritte, die Sie nach dem Kreditvergleich und im Zuge der Beantragung des Darlehens absolvieren:

- Webseite der ausgewählten Bank aufrufen

- Online-Kreditantrag stellen

- Legitimation durchführen lassen

- Kreditentscheidung abwarten

- Darlehenssumme auf Girokonto empfangen

Wer kann einen Kredit eigentlich aufnehmen?

Ein Kreditvergleich durchzuführen macht natürlich nur unter der Voraussetzung Sinn, dass Sie überhaupt dazu berechtigt sind, einen Kredit aufzunehmen. Die Grundvoraussetzung besteht darin, dass Sie volljährig sind. Minderjährige dürfen nur in sehr wenigen Ausnahmefällen, bei denen sowohl gesetzlich Vertreter als auch Vormundschaftsgericht der Darlehensaufnahme zustimmen müssen, einen Kredit aufnehmen. In aller Regel ist also die uneingeschränkte Geschäftsfähigkeit Voraussetzung dafür, dass Sie ein Darlehen beantragen können, also Ihre Kreditfähigkeit.

Eine zweite Voraussetzung für die Aufnahme eines Darlehens, unabhängig davon, um welche Kreditart es sich handelt, ist Ihre ausreichende Kreditwürdigkeit. Die Bonität beurteilt die Bank anhand der bereits angesprochenen Unterlagen, also insbesondere auf Grundlage der SCHUFA-Auskunft und eines Gehaltsnachweises. Darüber hinaus gibt es allerdings abgesehen von der ausreichenden Bonität häufig noch weitere Bedingungen, die Sie bei deutschen Banken erfüllen müssen, um einen Kredit zu erhalten, nämlich:

- Wohnsitz im Inland

- Keine Vorstrafen

- Keine schwere Störung der bisherigen Geschäftsbeziehung

Diese Punkte sind allerdings sehr individuell, sodass Sie im Zweifelsfall bei der Bank nachhaken sollten, ob es sich tatsächlich um Voraussetzungen handelt, um das Darlehen beantragen zu können.

Welche Unterlagen werden für die Genehmigung des Kredites benötigt?

Neben der SCHUFA-Auskunft, welche die Bank in aller Regel selbst einholt, gibt es noch weitere Unterlagen, die auch im Zuge eines Online-Kredites meistens vom Kreditgeber angefordert werden. Dabei handelt es sich in erster Linie um Nachweise, die wiederum Ihre ausreichende Bonität belegen sollen. In dem Zusammenhang kommt es auch darauf an, ob Sie als Privatperson oder in Funktion eines Selbstständigen bzw. Vertretungsberechtigten eines Unternehmens auftreten.

Vor diesem Hintergrund sind es häufig die folgenden Unterlagen, die im Rahmen der Beantragung eines Darlehens angefordert werden und die Sie der Tabelle entnehmen können:

Zwar fordern natürlich nicht alle Banken diese Vielzahl von Unterlagen an, aber fallweise kann es wichtig sein, durch das Bereitstellen der Unterlagen die zeitliche Abwicklung und Bearbeitung des Antrages nicht zu verzögern.

Tipps & Tricks: 4 Ratschläge für einen erfolgreichen Kreditantrag

Der Kreditvergleich ist immer nur der erste Schritt auf dem Weg zu Ihrem möglichst optimal passenden Darlehen. Anschließend geht es nämlich beim Stellen des Antrages vor allem darum, ein gutes Bild abzugeben, damit der Kreditgeber eine positive Entscheidung trifft. In dem Zusammenhang gibt es durchaus einige Ratschläge, deren Befolgen dazu beitragen kann, dass Sie Ihre persönlichen Chancen auf eine positive Kreditentscheidung erhöhen können. Inwiefern die Tipps tatsächlich zum Erfolg beitragen, hängt natürlich in Teilen auch von der jeweiligen Bank ab.

Ratschlag 1: Angemessene Darlehenssumme und Laufzeit wählen

Eine relativ simple Maßnahme, durch die Sie vorab Ihre Kreditchancen allerdings erhöhen können, ist die Wahl der passenden Kreditsumme in Kombination mit der ebenfalls passenden Laufzeit. Wenn Sie beispielsweise ein monatlich frei verfügbares Einkommen von lediglich 100 Euro haben, wäre es natürlich nicht realistisch, ein Darlehen in Höhe von 30.000 Euro zu beantragen. Ebenso unpassend wäre es, bei einer Kreditsumme von 10.000 Euro eine Laufzeit von 120 Monaten zu vereinbaren, denn dann würde es einfach viel zu lange dauern, bis der vergleichsweise geringe Betrag abbezahlt ist. Wenn Sie hingegen passende Kreditsummen und Laufzeiten wählen, ist dies auch aus Sicht der Bank bereits Ausdruck einer gewissen Kompetenz und wird vielleicht sogar vom Kreditgeber positiv bewertet.

Ratschlag 2: Alle Unterlagen zur Verfügung halten

Der zweite Ratschlag ist ähnlich gelagert wie der erste Tipp, hat aber zudem den Vorteil, dass Sie dazu beitragen können, dass der Zeitraum zwischen Antragstellung und Auszahlung der Darlehenssumme möglichst kurz gehalten werden kann. So ist es empfehlenswert, dass Sie alle Unterlagen bereithalten, mitunter auch in digitaler Form, welche die Bank zur Beurteilung Ihrer Kreditwürdigkeit anfordern könnte. Dabei handelt es sich insbesondere um Gehaltsnachweise, Kontoauszüge, Einkommensteuerbescheide oder auch Bilanzen im Unternehmensbereich. Wenn Sie diese Unterlagen bereitwillig und schnell überreichen, kann dies ebenfalls die Kreditentscheidung der Bank positiv beeinflussen.

Ratschlag 3: Kreditentscheidung positiv durch Mitantragsteller oder Sicherheiten beeinflussen

Ein sehr wichtiger Ratschlag im Zusammenhang mit der Erfolgschance für eine positive Kreditentscheidung ist immer dann gegeben, wenn Ihre Bonität vielleicht nicht ausreichend ist. In diesem Fall kann es sich lohnen, der Bank Sicherheiten anzubieten, wie zum Beispiel die Verpfändung von Wertpapieren oder Sparguthaben. Sollten Sie nicht über solche dinglichen Sicherheiten verfügen, haben Sie vielleicht eine Person an der Hand, die als Bürge auftreten würde. Aber insbesondere ein Mitantragsteller, der wie Sie gleichberechtigt als Kreditnehmer fungiert, kann die Chancen gegenüber der Bank deutlich erhöhen. Meistens wird es sich dabei um den Ehepartner oder um einen nahen Verwandten handeln, der dazu bereit ist, ebenfalls für die Kreditschulden einzustehen oder zumindest als Bürge zu agieren.

Ratschlag 4: Kompetent beraten lassen

Insbesondere dann, wenn es um größere Darlehenssummen geht, wie sie beispielsweise im Rahmen einer Immobilienfinanzierung an der Tagesordnung sind, macht es Sinn, sich von einem unabhängigen Berater Informationen geben zu lassen und Tipps einzuholen. Dabei handelt es sich ganz ausdrücklich nicht um einen Berater der Bank, bei der Sie das Darlehen aufnehmen möchten. Stattdessen gibt es unabhängige Finanzierungsberater, die Sie beispielsweise über die Kosten einer Finanzierung aufklären und Ihnen Tipps geben, worauf Sie beim Vergleich der Angebote achten sollten. Aber auch Ihr persönliches Auftreten in einem Kreditgespräch kann Inhalt einer solchen Beratung sein, die letztendlich Ihre Kreditchancen mitunter verbessern kann.

You may like

Was muss Webhosting bieten?

Gebühren bei eToro: Eine umfassende Analyse

Wie verdient eToro Geld? – Alles, was Sie wissen müssen

Wie funktioniert eToro: Alles, was Sie wissen müssen

Wie sicher ist eToro: Eine eingehende Analyse der Sicherheitsmaßnahmen

Beliebt

-

Blogvor 2 Jahren

Blogvor 2 JahreneToro Verifizierung in wenigen Schritten durchführen

-

CFD Grundlagenvor 5 Jahren

CFD Grundlagenvor 5 Jahren5 typische Fehler beim CFD Trading

-

Brokervor 1 Jahr

eToro Erfahrungen & Test 2024

-

Kryptovor 6 Jahren

Krypto Trading – Kauf & Handel von Kryptowährungen

-

Blogvor 1 Jahr

Blogvor 1 JahrCheckliste für Gambler: 7 Auswahlkriterien, die Spieler vor dem Besuch eines Online-Casinos prüfen sollten

-

ungeordnetvor 10 Jahren

Impressum

-

Blogvor 1 Jahr

Blogvor 1 JahrSlots spielen: Wie findet man den passenden virtuellen Automaten?

-

Blogvor 1 Jahr

Blogvor 1 JahrWie lässt sich ein sicheres Online Casino erkennen?